-2023-03-29T173157.009.png)

2023.04.12

産休・育休中は仕事を休むことで、給与が支払われなかったり大幅に減ってしまったりすることがあります。そのため、育児・介護休業法などによって経済的な支援制度が定められ、また社会保険料や所得税の免除などの制度もあります。

一方で、「住民税」については産休・育休期間も支払わなくてはなりません。今回は、産休・育休期間の住民税の支払いや、支払えない場合の免除措置について解説します

編集・監修

関川 香織

2012年よりフリーランスのライター・編集。前職の主婦の友社では妊婦雑誌、育児雑誌、育児書、育児グッズ通販誌の編集に携わり、これまでに手がけた書籍・雑誌は500冊以上。現在は「LITALICO発達ナビ」などのWEB記事制作や編集にも携わる。公私ともに、約30年にわたって日本の育児・妊娠・出産の情報発信をしている。

-2023-03-29T173115.131.png)

都道府県や市区町村は、教育、福祉、消防・救急、ゴミ処理などの行政サービスを提供しています。こうした行政サービスをまかなうため、その地域の住人たちなどで負担を分かち合うため徴収されるのが、住民税です。

住民税には、「都道府県民税」と「市町村民税」があり、その年の1月1日現在の居住地に納税されます。

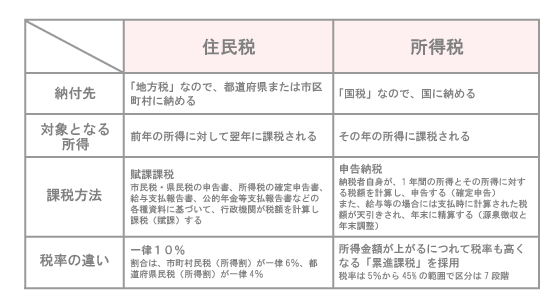

「住民税」と「所得税」の違い

税金の中でも、住民税と似ているのが「所得税」です。どちらも個人の所得に対してかかる税金ですが、この2つは以下のような違いがあります。

-2023-03-29T173239.856.png)

住民税は、前年度の収入によって納税額が計算されます。そのため、前年度の収入に対して課税される住民税の支払い義務だけは休業中でも発生します。現在、産休・育休中で収入がなくても、前年度中に収入があれば住民税の納税が必要となります。ただし、育休中で無給であれば、翌年は住民税の負担がありません。

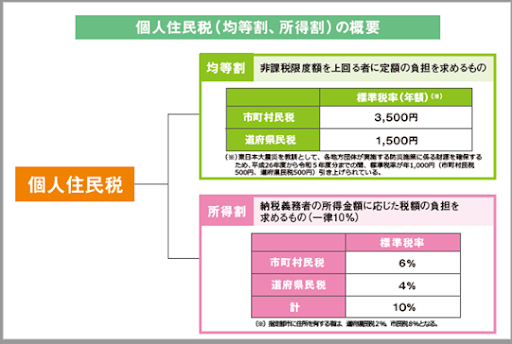

住民税には、「均等割」と「所得割」の2種類があります。このうち、均等割は通常5,000円と定められています。一方、所得割の税率は所得に対して一律10%とされており、税額は前年の1月1日~12月31日の所得をもとに算定されます。以下の表でも確認しておきましょう。

出典:「Q&A ~身近な税について調べる~ 住民税について」(財務省)(2023年3月22日に利用)

給与所得者の住民税の税額は、以下の順で計算します。

①所得金額-給与所得控除額(※1)-所得控除額(※2)=課税所得金額

所得金額から給与所得控除額と所得控除額を引き、課税対象となる「課税所得金額」を求めます。

②課税所得金額×税率-税額控除額(※3)=所得割額

課税所得金額に所得割の税率10%をかけてから、税額控除額を引いて「所得割額」を求めます。

③所得割額+均等割額=税額

所得割額と均等割額(5,000円)を足した金額が、個人住民税の税額です。

※1 給与所得控除額:経費のことで、会社員の場合は収入をもとに自動計算される金額。たとえば年収300万円の場合、給与所得控除額は92万円。

※2 所得控除額:納税者本人の個人的な事情を考慮し、所得から控除される金額。基礎控除43万円・配偶者控除33万円などの人的控除のほか、社会保険料控除などがある。

※3 税額控除:税額を計算した後で差し引く金額。住宅ローン控除、配当控除・寄附金控除、調整控除(※4)などがある。

※4 調整控除:国税の所得税と地方税の住民税では人的控除(基礎控除、扶養控除など)の額に差があるため、納税者の負担が増えないように住民税の所得割額から一定額を控除すること。

住民税控除の条件は人によって異なるため、「年収何万円なら住民税はいくら」と単純に提示することができません。住民税は自分で計算できますが、会社員の場合は給与明細に記載があるので、月額の住民税はどれくらいか確認しておくことが大切です。

休業中に給付される出産育児一時金、出産手当金、育児休業給付金は、所得ではないため所得税も住民税も発生しませんし、非課税なので確定申告の必要もありません。育休明けの住民税はしばらく発生しないか、あっても少額ですむことが多いでしょう。

休業中の社会保険料(健康保険料、厚生年金保険料)は、申請すれば支払いが免除されます。免除期間中でも加入者としての権利は維持され、将来の年金支払額にも影響はありません。

自営業やフリーランスの人が加入する国民健康保険に関しても、出産前後の4ヶ月分の保険料免除の制度があります(出産する女性本人の場合)。

夫婦で考える育休制度ー手当・期間・ライフプランー

-2023-03-29T173308.117.png)

住民税の支払い方法には「特別徴収」と「普通徴収」の2種類があります。

会社に勤めている人に適用され、事業主(会社)が納税義務のある従業員に代わって、毎月の給与から住民税を天引きして納める方法です。

個人事業主や無職の人に適用され、納税義務のある本人が自治体から送付された納税通知書(納付書)などで住民税を納める方法です。その年に納めるべき税額を、一括または4回(6月、8月、10月、翌年1月)で納めます。

会社に勤めている人は「特別徴収」で給与から天引きされますが、産休・育休中で無給の期間には「特別徴収」ができないため、「普通徴収」で住民税を支払う必要があります。

住民税の支払い方法で気をつけたいのが、休業を取得する時期です。なぜなら、住民税の支払いはじめは6月が基準のため、1月〜5月に休業を開始した場合と、6月〜12月に休業を開始した場合で納税方法が異なるからです。

●1月〜5月に休業を開始した場合

休業に入る前の最後の給与から、その年の5月までの住民税が一括で天引き(一括徴収)されます。これにより、その年の5月までに支払う住民税の納付は完了します。休業に入ると、6月に前年の所得に対する住民税の通知と納付書が自治体から自宅に届くので、納付書によって納付します。

例)2023年4月1日から産休を取得する場合

・2023年3月(休業に入る前の最後の月)の給与から、5月までの住民税の残り(2021年1~12月の所得分にかかり、2022年6月~2023年5月まで支払う住民税の4、5月分)を一括徴収。

・2023年6月から、納付書で2022年1~12月の所得に対する住民税を、6月、8月、10月、翌年1月の4回に分けてコンビニエンスストアや金融機関で支払う。

●6月〜12月に休業を開始した場合

休業により、給与が出ないため特別徴収ができないので、普通徴収となります。この切り替え手続きは、会社が行います。

休業に入った後で、住民税の通知と納付書(前年の所得に対する住民税)が自治体から自宅に届くので、通常6月、8月、10月、翌年1月の4回に分けて、コンビニエンスストアや金融機関で納付します。

ただし希望すると、産休前の最後の給料から見込み額が「一括徴収」で天引きしてもらうこともできるので、会社に確認しておくとよいでしょう。

-2023-03-29T173333.536.png)

「特別徴収」は、1年分の住民税を12ヶ月で割った額が毎月の給与から天引きされます。しかし、産休・育休中は自分で支払う「普通徴収」になり、1年分の住民税を4回に分けて支払うため、1回に支払う金額が高額になることもあります。産休・育休中で無給や減給の状況での支払いが難しい場合には、住民税を減額できる方法がいくつかあります。

iDeCo(個人型確定拠出年金)とは、加入者が毎月掛け金を積み立てて運用し、60歳以降に受け取れる年金制度です。以下のように、段階ごとに税制優遇を受けられるメリットがあります。

・積立時:掛金は全額、所得から差し引かれる

・運用時:運用で得た利益や利息は非課税

・受取時:非課税(上限あり)

iDeCoに加入していると、課税所得からiDeCoの掛金の合計額を差し引いて所得税が計算されるため、住民税も減額になります。ただし税制の優遇を受けるには、毎年の年末調整や確定申告での申請が必要です。

生命保険に加入していて、年末調整や確定申告で申請すると、「生命保険料控除」を受けることができます。住民税の控除額は28,000円を上限として、年間の払込保険料によって決まります。

ふるさと納税とは、出生地や居住地などに関係なく、応援したい地方自治体に「寄附」ができる制度です。寄附を受けた地方自治体は、寄附をしてくれた人に地域の特産品などを返礼品として贈っています。寄付金額によって、紙おむつやベビーカーなどのベビー用品を返礼品としている自治体もあるので、上手に利用すると良いでしょう。

寄附した金額のうち、2,000円を超える分が所得税の還付、住民税の控除の対象となります。育休の開始が来年の場合には、今年中にふるさと納税を行うと、来年6月以降(翌年度分)の住民税と所得税が控除されます。

ただし、育休中に支給される育児休業給付金は、非課税なため無給扱いとなります。ふるさと納税は基本的に寄附を行う1月~12月までの所得に応じて控除上限額が決まるため、産休や育休によって年収が下がれば、ふるさと納税をしても自己負担になる可能性がありますので注意しましょう。

-2023-03-29T173405.312.png)

育休中は、無休または減給となるため、住民税でまとまった金額を支払うのは難しい場合もあるでしょう。ただ、住民税を滞納すると、延滞税がかかったり行政から督促状が届いたりするといったペナルティが発生しますし、未納のままでいると財産の差し押さえが行われます。

育休中に住民税の支払いが難しいときには、早めに市区町村の窓口で相談することが大切です。一時的に納税が困難と判断された場合には、育休中の1年以内に限り住民税の支払いが猶予されます。その分の住民税は、職場に復帰した後で延滞金とともに納付します。

また、延滞金は本来、年14.6%で計算されますが、徴収猶予中は2分の1が免除となり、市区町村長の判断によっては全額免除されることもあります。育休中の住民税の猶予制度や免除額は市区町村ごとに異なるので、利用したい場合はまず地域の自治体窓口で確認しましょう。

-2023-03-29T173433.569.png)

産休・育休期間中は給与の支払いがない会社が多いため、生活をサポートするために出産育児一時金、出産手当金、育児休業給付金など各種の給付金が支給されます。社会保険料の支払いも免除されますが、前年度の収入に対して課税される住民税の支払い義務だけは休業中でも発生します。

住民税は、通常は毎月会社から支払われる給与から天引きされているので、支払っている意識は薄いかも知れません。そのため、休業中に支払いを忘れていると、突然「納付書」が自宅に届いて驚くこともあるでしょう。産休・育休期間中は、住民税の支払いが発生することを頭に置いて、準備をしておきましょう。

夫婦で考える育休制度ー手当・期間・ライフプランー

-2023-07-07T225248.755.png)

.png)

-39.png)

-8-1.png)